Sommige studenten hebben voldoende financiële hulp om zich te concentreren op schoolwerk en het smeden van nieuwe vriendschappen. Anderen zijn de hele tijd gestrest over geld.

Maar ongeacht uw huidige middelen, financiële geletterdheid is een essentiële levensvaardigheid voor alle jongvolwassenen.

Sommige van de beslissingen die u nu neemt, zullen van invloed zijn op de race die u de komende jaren zult lopen, vooral als schuld van studentenleningen zet je 10 voet achter de startlijn.

Uiteindelijk is tijd de enige hulpbron die u niet kunt herstellen, en u kunt gemiste kansen later niet altijd goedmaken. Hier leest u hoe u op snelheid kunt komen.

Mis niet

Wat is financiële geletterdheid?

Financiële geletterdheid verwijst naar een basiskennis van essentiële financiële onderwerpen en vaardigheden. U hoeft niet te leren hoe u een bedrijf moet runnen; het gaat over persoonlijke financiën, het soort dat je eigen bankrekening laat groeien en krimpen.

Begrippen die onder de paraplu van financiële geletterdheid vallen, zijn onder meer sparen, leren hoe krediet op te bouwen, investeren, schulden afbetalen, pensioen planning en meer.

Houd er rekening mee dat financiële geletterdheid niet alleen bestaat uit het kennen van alle definities. Het past die kennis ook toe in de echte wereld door slim geldbeheer.

Als u eenmaal over de tools beschikt, zal uw financiële succes op lange termijn niet gebaseerd zijn op hoop, dromen en giswerk. U weet wat u moet doen om uw financiële doelen te bereiken.

Waarom is financiële geletterdheid belangrijk voor studenten?

In eerste instantie lijkt financiële geletterdheid misschien een spel voor oudere mensen - individuen die al ver in hun carrière staan en meer besteedbaar inkomen hebben dan de gemiddelde student.

In werkelijkheid is financiële geletterdheid vooral relevant voor studenten, juist vanwege hun jeugd en beperkte middelen.

Veel studenten wonen voor het eerst op zichzelf, maar hebben geen geld om op simpele fouten te branden. Dat maakt van budgettering en financiële planning urgente prioriteiten.

Een kwart van de studenten heeft te maken gehad met voedselonzekerheid en 17% heeft te maken gehad met huisvestingsonzekerheid, een recente onderzoek onthuld.

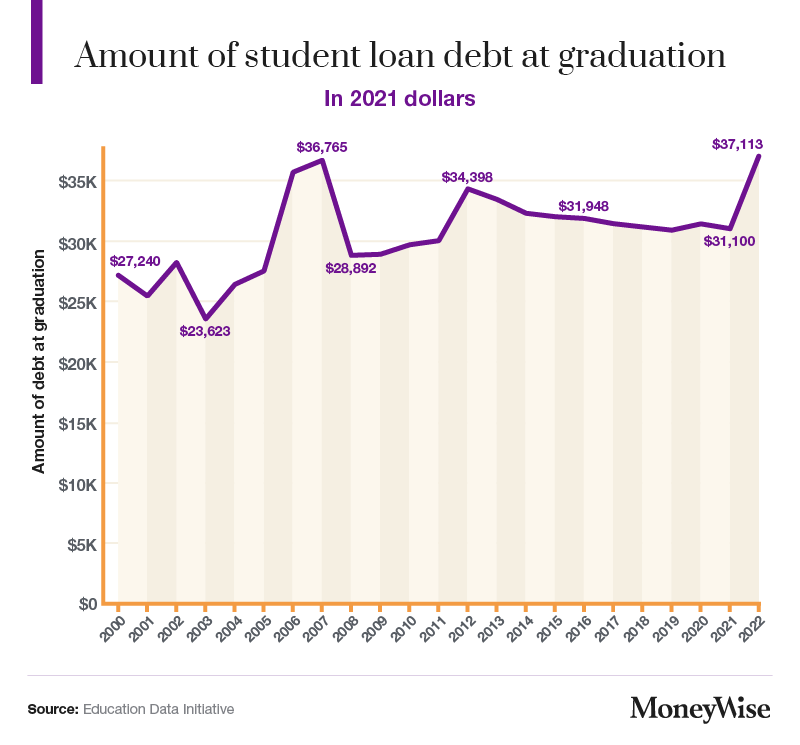

En het is niet zo dat afstuderen onmiddellijke verlichting brengt. De gemiddelde studentenschuld bij het verlaten van de school is omhooggeschoten naar $ 37,113 - dat is meer dan 317% sinds 1970, wanneer gecorrigeerd voor inflatie.

Dat lijkt veel geld voor een recent afgestudeerde - en dat is het ook - maar je kunt beginnen met het in kaart brengen van een plan zodra je een idee hebt van je startsalaris.

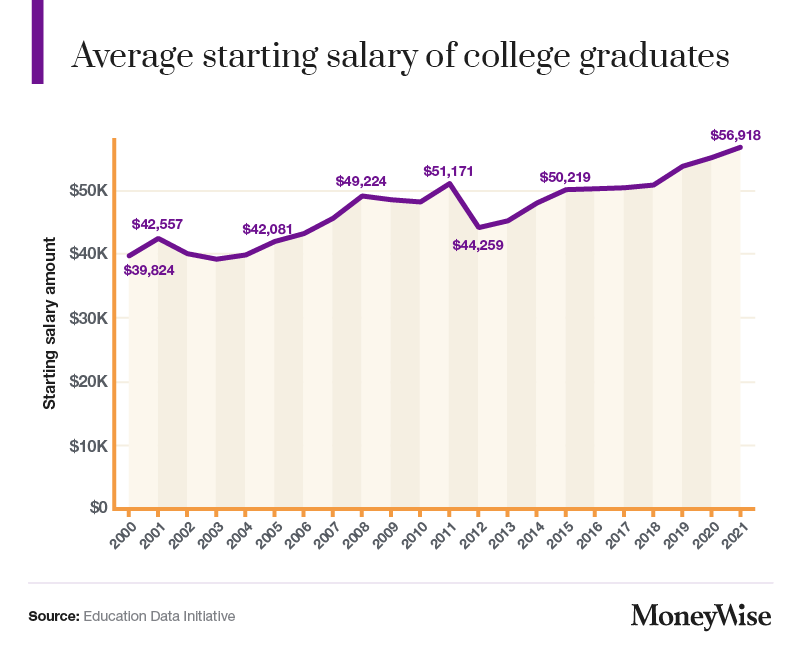

Op dit moment is het gemiddelde startsalaris voor alle afgestudeerden: Rond $ 56,000 een jaar. Veel hangt natuurlijk af van je vakgebied. U kunt een beter idee krijgen van uw individuele vooruitzichten door te zoeken naar de baan die u zoekt bij de overheid Website van Bureau of Labor Statistics.

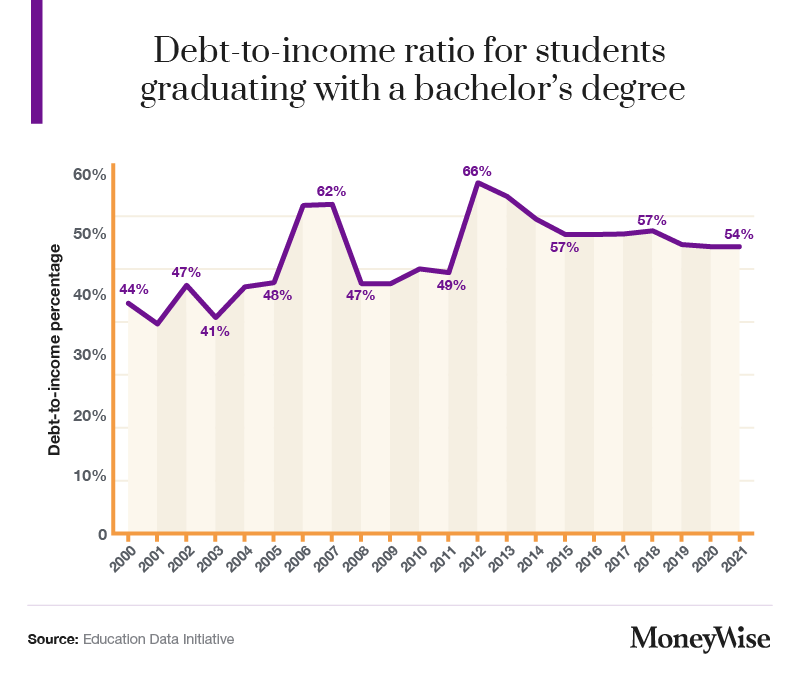

Dit zal u helpen bij het berekenen van uw schuld / inkomensratio, of DTI, wat een belangrijke maatstaf voor budgettering en leningen is.

Naar bereken uw DTI, neem uw totale maandelijkse schuldbetalingen en deel het cijfer door uw bruto maandinkomen (hoeveel geld u elke maand verdient voordat belastingen en inhoudingen worden afgetrokken).

De DTI voor de klasse van 2021 is ongeveer 54% - niet zo slecht als de klasse van 2012 met 66%, maar nog steeds een hoge DTI.

Kredietverstrekkers willen dit percentage doorgaans veel lager zien als het gaat om het goedkeuren van leningen, vooral grote zoals hypotheken en autoleningen, omdat het een grotere kans op terugbetaling aangeeft.

Een DTI van minder dan 43% laat zien dat u uw schulden aankunt en maakt het gemakkelijker om een redelijke lening krijgen.

5 pijlers van financiële geletterdheid

Financiële geletterdheid omvat een breed scala aan onderwerpen, maar ze kunnen worden onderverdeeld in vijf hoofdcategorieën.

Hier is een korte blik op elk ervan, waarbij enkele van de belangrijkste elementen worden besproken waarover u meer wilt weten:

Verdienen

Het is niet genoeg om te weten hoeveel je verdient; je moet begrijpen wat er met het geld gebeurt.

Stel, je solliciteert op een zomerbaan. Uw werkgever zal u een salaris vóór belastingen aanbieden, vaak via een schriftelijke arbeidsovereenkomst. Je zult willen doe de wiskunde om te bepalen hoe dat aantal eruit zal zien na federale belastingen en andere inhoudingen, waaronder staatsbelastingen en socialezekerheidsbijdragen.

Dit geeft u een nauwkeurige verwachting van uw netto- of take-home-loon, zodat u dienovereenkomstig kunt budgetteren.

Besteed

Sommige uitgaven zijn essentieel: je moet eten, je verplaatsen, school betalen en een dak boven je hoofd hebben. Sommige uitgaven zijn dat niet.

Het is jouw taak om correct te identificeren welke welke is, en binnen het budget te blijven, terwijl je je kosten minimaliseert en de waarde die je terugkrijgt maximaliseert.

Begin met het bijhouden van uw uitgaven, handmatig of met een app die uw bankrekening in de gaten houdt. U kunt alleen beslissen of $ 150 per maand te veel is om uit te geven aan afhalen als u weet dat u $ 150 per maand uitgeeft.

Neem vervolgens de tijd om uw opties echt te onderzoeken. Er worden veel vergelijkbare producten en diensten verkocht voor enorm verschillende prijzen - inclusief eten, kleding en verzekeringen - en je moet alleen extra uitgeven als je er gelukkiger van wordt.

Sparen en investeren

Veel studenten beschouwen dit als een probleem voor 'later', maar je zou verbaasd zijn hoe snel 'later' kan komen. Sparen en beleggen zijn niet vrijwillig, maar essentieel voor de financiële stabiliteit op de lange termijn en het bereiken van uw levensdoelen.

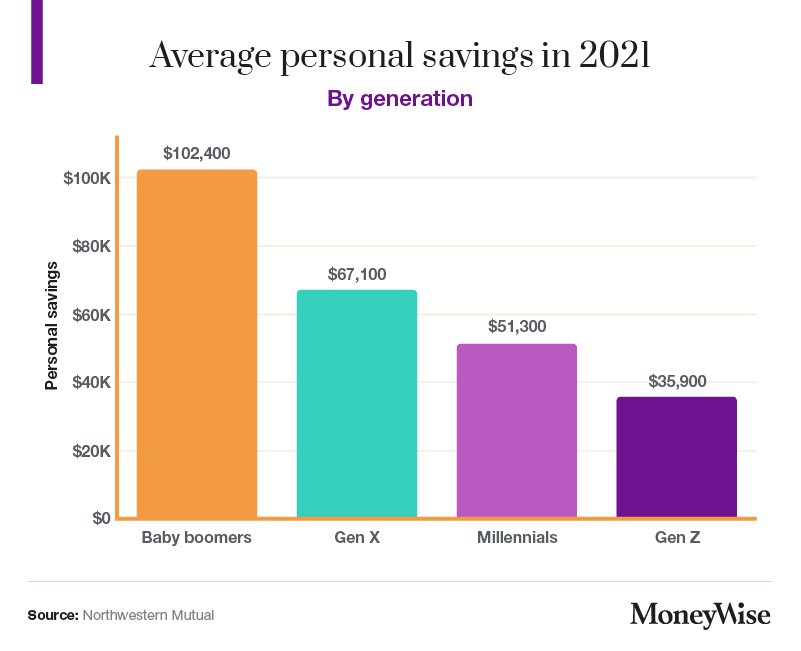

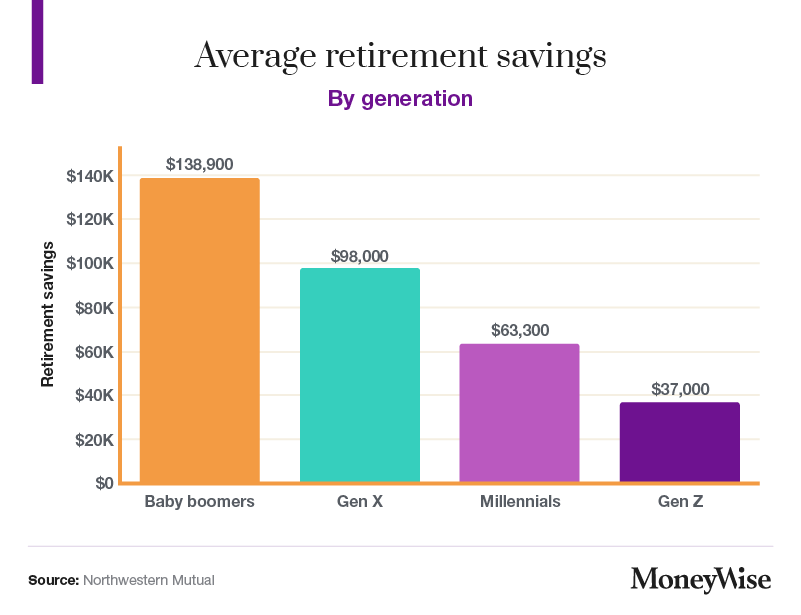

Het belangrijkste doel is nu om van sparen en beleggen een consistente gewoonte te maken terwijl u uw inkomsten in de loop van de tijd laat groeien. Een recent studies door Northwestern Mutual laat zien hoe verschillende generaties het doen bij het opbouwen van hun persoonlijke en pensioensparen - en Gen Z houdt stand - maar je moet ernaar streven om waar mogelijk voorop te lopen.

Plus, vanwege compounding, is het sparen en beleggen dat u nu doet veel meer waard dan het sparen en beleggen dat u later zult doen.

Compounding vindt plaats wanneer de rente die u maakt in een spaarrekening begint zijn eigen belang te genereren, of de inkomsten die u op uw beleggingen maakt, worden opnieuw geïnvesteerd en beginnen hun eigen inkomsten te genereren.

Dit effect kan snel toenemen, zelfs met een klein bedrag. Het begint vroeg, dat is de sleutel.

Jongeren hebben niet een heel groot deel van de aandelenmarkt, gegevens van de Federal Reserve shows, maar laat dat je er niet van weerhouden om meer te weten te komen over verschillende soorten investeringen en om het extra geld dat je hebt aan het werk te zetten.

Lenen

Zelfs als je je studie hebt kunnen betalen zonder enorme studieleningen af te sluiten, zul je waarschijnlijk je hele leven lang op veel verschillende manieren veel geld lenen.

Dat is inclusief hypotheken voor een huis kopen, autoleningen voor de financiering van een auto en credit cards voor dagelijkse aankopen. Als u begrijpt hoe deze leningen werken en welke opties beschikbaar zijn, kunt u grote valkuilen vermijden.

Creditcards zijn bijvoorbeeld handig, maar veel duurder dan andere vormen van lenen. Sommige leningen zijn: beveiligd, die goedkoper zijn, maar u moet ermee instemmen iets van waarde in te leveren als u stopt met betalen. Sommige leningen zijn afgesloten, waardoor je ze niet zomaar snel kunt aflossen als je dat wilt.

Neem de tijd om de te bepalen beste soort lening voor jouw situatie, vergelijk dan aanbiedingen van verschillende kredietverstrekkers. Let goed op de rentevoet en hoe lang je de lening moet terugbetalen, en kijk uit voor kosten die verborgen zijn in de kleine lettertjes.

Beschermen

Geld verdienen is niet gemakkelijk, dus verlies het niet aan een catastrofe waar je niet op voorbereid was.

Jezelf beschermen begint met een noodfonds — een vast bedrag dat u op uw bankrekening achterlaat voor onverwachte financiële behoeften. Zo hoef je bij diefstal van je laptop geen geld te lenen (en dus meer uit te geven) om ervoor te betalen.

Het andere grote element is verzekering. Autoverzekering, huurder verzekering en een ziektekostenverzekering zullen uw financiën allemaal uitputten, maar u zult blij zijn dat u ze hebt wanneer u ze nodig heeft.

De sleutel is het kiezen van de juiste soort en hoeveelheid dekking - zodat u niet overbeschermd bent en te veel uitgeeft, of te weinig beschermd en te weinig uitgeeft - en aanbiedingen van verschillende providers te vergelijken. Verschillende bedrijven gebruiken verschillende formules om hun tarieven te bepalen, dus u kunt veel besparen door gewoon rond te shoppen.

12 statistieken over financiële geletterdheid

Geen zin in een sterstudent als het gaat om financiële geletterdheid? De waarheid is dat veel Amerikanen op dit gebied tekortschieten, wat een cascade van gevolgen kan hebben voor hun financiële welzijn.

Bekijk deze 12 statistieken - en laat je inspireren om het beter te doen dan je klasgenoten en buren.

Amerikanen plaats 14e in financiële geletterdheid wereldwijd.

Bijna 58% van de Amerikanen niet geslaagd voor een nationale financiële geletterdheidstest.

De gemiddelde score op de Nationale Financiële Geletterdheidstoets onder 19- tot 24-jarigen is 71% - amper een voldoende.

Alleen 1 in 3 volwassenen wereldwijd de financiële basisconcepten begrijpen.

32% van de Amerikanen het gevoel hebben dat ze als gevolg van de Covid-19-pandemie meer gedisciplineerd zijn geworden in hun geldbeheer.

Ongeveer 25% van de consumenten schat dat persoonlijke financiële misstappen hen tijdens hun leven $ 30,000 of meer hebben gekost.

60% van de Amerikaanse volwassenen voelt zich angstig bij het denken over persoonlijke financiën, terwijl 50% zich gestrest voelt bij het bespreken van het onderwerp.

Vrouwen hebben meer kans op financiële angst dan mannen: 65% vergeleken met 54%.

Voor Gen Z, financiële geletterdheid heeft de neiging om het laagst te zijn onder degenen die nooit college hebben gevolgd.

Ongeveer 83% van de Amerikaanse volwassenen zeggen dat ouders het meest verantwoordelijk zijn voor het onderwijzen van hun kinderen over geld. 31% praat echter niet echt met hun kinderen over financiën.

Minder dan de helft van staten vereisen dat middelbare scholen persoonlijke financiën onderwijzen.

Financiële geletterdheid is meestal: grootste onder de babyboomers en het laagst onder Gen Z.

5 plaatsen om naartoe te gaan om uw financiële geletterdheid te verbeteren

Tenzij je rijk wordt geboren, kun je geen financiële zekerheid bereiken zonder aan je financiële geletterdheid te werken.

Nu, als je tot nu toe geen financiële opleiding hebt gehad - en dat beschrijft veel jonge mensen - weet je misschien niet waar je moet zoeken.

Er is niet één juist antwoord, dus hier zijn slechts enkele van uw opties om de financiële kennis te krijgen die u nodig hebt.

Volg financiële cursussen op de universiteit

Je bent een student, dus maak optimaal gebruik van deze tijd. Als uw hogeschool of universiteit cursussen financiële geletterdheid aanbiedt, grijp dan de kans om in een gestructureerde omgeving te leren en misschien een paar credits te verdienen.

Als er geen cursussen over persoonlijke financiën beschikbaar zijn, kan zelfs iets zo breed als economie nuttig zijn bij het leren over onderwerpen als inflatie, beurscrashes en huizenbubbels - allemaal dingen die een zeer reële impact op uw leven nu en in de toekomst kunnen hebben .

Maak gebruik van middelen van de overheid en non-profitorganisaties

Hoewel onderwijs in de eerste plaats een staats- en lokale verantwoordelijkheid is, zijn er enkele federale middelen beschikbaar voor alle Amerikanen.

De Amerikaanse overheid heeft verschillende platforms opgezet om mensen te helpen meer te weten te komen over persoonlijke financiën en om specifieke vragen beantwoord te krijgen. MijnGeld.gov, gerund door de Financial Literacy and Education Commission van de US Treasury, is een goed startpunt.

Andere agentschappen zijn de Consumer Financial Protection Bureau US Securities and Exchange Commission en Internal Revenue Service.

Non-profitorganisaties zijn een andere optie. Zo biedt United Way soms gratis financiële coaching aan.

Schakel financiële instellingen en experts in

Banken en kredietverenigingen verstrekken een schat aan financiële informatie aan klanten en het grote publiek. Kijk op de website van uw bank om te zien welke diensten zij u kunnen helpen, van artikelbibliotheken tot budgetteringstools en rekenmachines.

Ook raadpleeg financiële professionals, hetzij via uw bank of onafhankelijk, om te helpen met taken zoals het opzetten van beleggingsrekeningen.

Houd in gedachten: niet alle adviezen zijn gratis en niet alle adviezen zijn onbevooroordeeld, dus stel veel vragen en vergelijk met andere bronnen voordat u accepteert wat u hoort.

Overweeg minder traditionele bronnen

Niet iedereen heeft de tijd of het geduld om een cursus te volgen of rond te neuzen op overheidssites. Soms wil je dat informatie je bereikt waar je bent.

Terwijl sociale media een moeras van slecht advies, kun je mensen vinden die echt verstand van zaken hebben.

Doe gewoon uw due diligence bij het raadplegen van online bronnen en kijk altijd naar de kwalificaties en achtergrond van een persoon. Op sociale media zijn betekent niet dat iemand onpartijdig is, en veel volgers hebben betekent niet dat ze goed advies geven.

Volg persoonlijke financiële sites

MoneyWise is natuurlijk niet uw enige optie, maar we proberen u gemakkelijke toegang te bieden tot hulpmiddelen en bronnen om u te helpen essentiële geldzaken onder de knie te krijgen.

We zijn geen betweters - in feite doen we ons best om geen betweters te worden. We zijn altijd nieuwsgierig en leren altijd, en we nemen onze lezers graag mee op reis terwijl we nieuwe manieren ontdekken om het meeste uit uw geld te halen.

Als je op zoek bent naar goed onderbouwde artikelen die je ogen niet doen glazig worden, ga dan naar Wat betreft geld of meld je aan voor onze e-mail nieuwsbrief.

Wat te lezen?

Dit artikel geeft alleen informatie en mag niet worden opgevat als advies. Het wordt geleverd zonder enige vorm van garantie.

Bron: https://finance.yahoo.com/news/dont-learn-money-hard-way-150000955.html